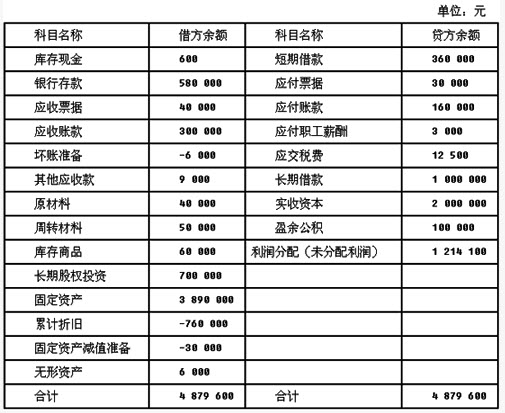

黄河公司为增值税一般纳税人,适用的增值税税率为17%,其有关资料如下:(1)产品、材料销售价格中均不含增值税。(2)按实际成本核算,逐笔结转销售成本。(3)2013年11月30日有关科目余额如下: (4)黄河公司2013年12月发生如下经济业务:①12月1日,销售给甲公司一批产品,销售价格50000元,产品成本40000元。产品已经发出,开出增值税专用发票,款项尚未收到。为了及早收回货款,双方约定的现金折扣条件为2/10,1/20,n/30(假定计算现金折扣时不考虑增值税)。12月16日,黄河公司收到甲公司的货款。②12月5日,购入一批原材料,增值税专用发票上注明的金额为400000元,增值税68000元。材料已经到达,并验收入库。企业开出不带息商业承兑汇票。③12月15日,对外销售一批原材料,销售价格300000元,材料实际成本110000元。材料已经发出,开出增值税专用发票。款项已经收到,并存入银行。④12月25日,出售一台不需用办公设备,设备账面原价210000元,已提折旧34000元,已提减值准备为30000元,出售价格200000元。出售设备价款已经收到,并存入银行假定不考虑增值税。⑤12月31日,计提存货跌价准备3000元,计提无形资产减值准备300元。⑥摊销管理用无形资产1000元;计提管理用固定资产折旧15000元。⑦本年度所得税费用和应交所得税为28550元;计提法定盈余公积8565元。要求:根据上述资料,回答下列小题。

(4)黄河公司2013年12月发生如下经济业务:①12月1日,销售给甲公司一批产品,销售价格50000元,产品成本40000元。产品已经发出,开出增值税专用发票,款项尚未收到。为了及早收回货款,双方约定的现金折扣条件为2/10,1/20,n/30(假定计算现金折扣时不考虑增值税)。12月16日,黄河公司收到甲公司的货款。②12月5日,购入一批原材料,增值税专用发票上注明的金额为400000元,增值税68000元。材料已经到达,并验收入库。企业开出不带息商业承兑汇票。③12月15日,对外销售一批原材料,销售价格300000元,材料实际成本110000元。材料已经发出,开出增值税专用发票。款项已经收到,并存入银行。④12月25日,出售一台不需用办公设备,设备账面原价210000元,已提折旧34000元,已提减值准备为30000元,出售价格200000元。出售设备价款已经收到,并存入银行假定不考虑增值税。⑤12月31日,计提存货跌价准备3000元,计提无形资产减值准备300元。⑥摊销管理用无形资产1000元;计提管理用固定资产折旧15000元。⑦本年度所得税费用和应交所得税为28550元;计提法定盈余公积8565元。要求:根据上述资料,回答下列小题。

A .16000

B . 16500

C . 16300

D . 16800

参考答案与解析:

-

相关试题

-

黄河公司为增值税一般纳税人,适用的增值税税率为17%。2014年6月27日,黄河

-

[单选题]黄河公司为增值税一般纳税人,适用的增值税税率为17%。2014年6月27日,黄河公司销售一批产品给长江公司,开出的增值税专用发票上注明的销售价款为50000元。黄河公司为了扩大销售给予购货方10%的商业折扣,折扣金融在同一张发票中列示,黄河公司为了能够及时回笼资金,又和长江公司约定现金折扣条款,现金折扣条件为2/10,1/20,n/30(计算现金折扣时考虑增值税),长江公司于2014年7月10日付款。黄河公司因该项业务实际收到的银行存款为( )元。A.51597B.52650C. 52123.5

- 查看答案

-

昌盛公司为增值税一般纳税人,适用的增值税税率为17%,所得税税率为25%,产品销

-

[试题]昌盛公司为增值税一般纳税人,适用的增值税税率为17%,所得税税率为25%,产品销售价格中不含增值税额。产品销售成本按经济业务逐笔结转。昌盛公司20×8年发生如下经济业务: (1)向甲公司销售A产品一批,销售价格150万元,产品成本110万元。产品已经发出,并开出增值税专用发票,款项尚未收到。 (2)以支付手续费方式委托乙公司销售A产品一批,协议价格60万元,产品成本36万元。昌盛公司收到乙公司开来的代销清单,乙公司已将代销的该批A产品售出60%。 (3)收到乙公司按含税价的10%扣除的手续费后的金

- 查看答案

-

A公司为增值税一般纳税人,适用的增值税税率为17%,营业税税率为5%,产品售价中

-

[单选题]A.公司为增值税一般纳税人,适用的增值税税率为17%,营业税税率为5%,产品售价中均不含增值税税额,销售产品为A公司的主营业务,2012年度,A公司发生如下业务:(1)1月20日销售甲产品一批,产品销售价款为80万元,产品成本为60万元。产品已经发出,并开具了增值税专用发票,货款尚未收到。A公司给予的现金折扣条件是2/10、1/20、n/30(计算现金折扣不考虑增值税)。1月28日,A公司收到购货方支付的货款。(2)A公司出租一项无形资产,取得租金收入1.2万元存入银行。(3)支付业务招待费0.

- 查看答案

-

A公司为增值税一般纳税人,适用的增值税税率为17%,营业税税率为5%,产品售价中

-

[不定项选择,共用题干题] A公司为增值税一般纳税人,适用的增值税税率为17%,营业税税率为5%,产品售价中均不含增值税税额,销售产品为A公司的主营业务,2012年度,A公司发生如下业务:(1)1月20日销售甲产品一批,产品销售价款为80万元,产品成本为60万元,产品已经发出,并开具了增值税专用发票,货款尚未收到。A公司给予的现金折扣条件是2/10、1/20、n/30(计算现金折扣不考虑增值税)。1月28日,A公司收到购货方支付的货款。(2)A公司出租一项无形资产,取得租金收入1.2万元存入银行。(3)支

- 查看答案

-

甲公司为增值税一般纳税人,适用的增值税税率为17%.甲公司委托乙公司(增值税一般

-

[单选题]甲公司为增值税一般纳税人,适用的增值税税率为17%.甲公司委托乙公司(增值税一般纳税人)代为加工一批属于应税消费品的原材料(非金银首饰),该批委托加工原材料收回后用于继续加工应税消费品。发出原材料实际成本为620万元,支付的不含增值税的加工费为100万元,增值税额为17万元,代收代交的消费税额为80万元。该批委托加工原材料已验收入库,其实际成本为( )A.720万元B.737万元C.800万元D.817万元

- 查看答案

-

甲公司为增值税一般纳税人,适用的增值税税率为17%。甲公司委托乙公司(增值税一般

-

[单选题]甲公司为增值税一般纳税人,适用的增值税税率为17%。甲公司委托乙公司(增值税一般纳税人)代为加工一批属于应税消费品的原材料(非金银首饰),该批委托加工原材料收回后用于继续加工应税消费品。发出原材料实际成本为620万元,支付的不含增值税的加工费为100万元,增值税额为17万元,代收代交的消费税额为80万元。该批委托加工原材料已验收入库,其实际成本为( )。A.720万元B.737万元C.800万元D.817万元

- 查看答案

-

甲公司为增值税一般纳税人,适用的增值税税率为17%.甲公司委托乙公司(增值税一般

-

[单选题]甲公司为增值税一般纳税人,适用的增值税税率为17%.甲公司委托乙公司(增值税一般纳税人)代为加工一批属于应税消费品的原材料(非金银首饰),该批委托加工原材料收回后用于继续加工应税消费品。发出原材料实际成本为620万元,支付的不含增值税的加工费为100万元,增值税额为17万元,代收代交的消费税额为80万元。该批委托加工原材料已验收入库,其实际成本为()A . 720万元B . 737万元C . 800万元D . 817万元

- 查看答案

-

甲公司为增值税一般纳税人,适用的增值税税率为17%。甲公司委托乙公司(增值税一般

-

[单选题]甲公司为增值税一般纳税人,适用的增值税税率为17%。甲公司委托乙公司(增值税一般纳税人)代为加工一批属于应税消费品的原材料,该批委托加工原材料收回后用于继续加工应税消费品。发出原材料实际成本为620万元,支付的不含增值税的加工费为100万元,增值税额为17万元,代收代缴的消费税额为80万元。该批委托加工原材料已验收入库,其实际成本为()万元。A . 720B . 737C . 800D . 817

- 查看答案

-

案例二 (一)资料 甲公司为增值税一般纳税人,适用的增值税税率为17%,2008

-

[单选题]案例二(一)资料甲公司为增值税一般纳税人,适用的增值税税率为17%,2008年度发生的部分经济业务如下:1.4月20日,甲公司购人A材料600公斤,增值税专用发票上注明的价款为50 000元,增值税税额为8 500元,另发生装卸费400元,入库前的挑选整理费150元,各种款项已用银行存款支付,材料已验收入库。2.7月12日,甲公司出售一项无形资产,价款200 000元,营业税税率为5%(不考虑其他相关税费),出售日该项无形资产的账面价值为126 400元。3.11月2 13,甲公司赊销一批商品,

- 查看答案

-

某工业企业为增值税一般纳税人,适用的增值税税率为17%。2011年有关资料如下:

-

[单选题,计算题] 某工业企业为增值税一般纳税人,适用的增值税税率为17%。2011年有关资料如下:(1)资产负债表有关项目年初、年末余额和部分账户发生额如下(单位:万元):(2)利润表有关项目本年发生额如下(单位:万元):(3)其他有关资料如下:取得长期股权投资已支付现金,出售长期股权投资已收到现金;应收、应付款项均以现金结算;应收账款变动数中含有本期计提的坏账准备5万元。存货本期减少额中含有非动产工程项目领用本企业自产的产品80万元,该批产品计税价为100万元。不考虑该企业本年度发生的其他交易和事项。

- 查看答案